Experteninterview: Anlagen in die nachhaltige Lebensmittelversorgung in Asien

Der Aufstieg der Mittelschicht in Asien hat zu einer ständig wachsenden Nachfrage nach qualitativ hochwertigen, nachhaltigen Lebensmitteln geführt. Diese Nachfrage wird von einigen als die grösste Investitionsmöglichkeit in der Geschichte des Kapitalismus angesehen, was bedeutet, dass enorme Investitionen in Unternehmen erforderlich sind, die Nahrungsmittel gerecht beschaffen, Verschwendung minimieren und die Lieferkette rationalisieren können. Rik Vyverman, der Kopf hinter den Eigenkapitalinvestitionen von responsAbility in die nachhaltige Nahrungsmittelproduktion, stellt äusserst hohe Anforderungen an die Unternehmen, in die er investiert. Er sieht nun nicht nur die beeindruckenden Ergebnisse, sondern versucht, noch tiefer in diesen florierenden Bereich einzutauchen.

Impact-Investments in Schwellenländern können von aussen manchmal fern, kompliziert und herausfordernd erscheinen. Es gibt auch den sich hartnäckig haltenden Mythos, dass solche Investments die Investoren einem zu hohen Risiko auf Kosten einer zu geringen Rendite aussetzen.

Das muss aber nicht der Fall sein. Laut Rik Vyverman, Head of Sustainable Food Equity bei responsAbility, sind Klarheit bei Impact-Investments, die Attraktivität der verfügbaren Geschäftsmöglichkeiten und die signifikant hohen Renditen, die geboten werden, der Kern von qualitativ hochwertigen Impact-Investments.

Ein Weg zur Nachhaltigkeit

In den 1990er Jahren wurde Vyverman zu einem jungen Multimedia-Unternehmer und betrat die Welt der Impact-Investments erst Anfang der 2000er Jahre, nachdem er die Welt bereist hatte. „Ich kritisiere zwar weder Projekte noch deren Absichten, aber ich glaube, dass das traditionelle Modell der zwischenstaatlichen Entwicklungszusammenarbeit wenig bewirkt hat. Die Menschen kommen voran, wenn sie Arbeit haben und ein anständiges Gehalt beziehen, was wiederum einen robusten Privatsektor voraussetzt.“

„Nach dem Amtsantritt einer neuen Regierung in meinem Heimatland Belgien schrieb ich als Privatperson spontan dem Minister für Zusammenarbeit einen Brief, in dem ich erklärte, was Belgien meiner Meinung nach brauchte, und in dem ich auf die relevanten Instrumente für die Entwicklung des Privatsektors in den Schwellenländern hinwies. Zu meiner Überraschung lud mich der Minister ein, sein Berater zu werden und bei der Umsetzung einiger der von mir gemachten Vorschläge zu helfen. Dies führte 2001 zur Gründung der Belgian Investment Company for Developing Countries (BIO-Invest), die ich vier Jahre lang leitete.“

„Ich verliess BIO, um 2005 einen Private-Equity-Fonds in Vietnam zu gründen – den SEAF Blue Waters Growth Fund. Vietnam war zu dieser Zeit der letzte Frontier-Markt in Asien. Das Land hatte gerade den rechtlichen Rahmen für die Gründung von Privatunternehmen durch Einzelpersonen geschaffen. Vor dieser Reform bestand aufgrund des kommunistischen Systems des Landes jedes Unternehmen entweder informell oder war ein staatliches Unternehmen.“

„Danach zog ich aus familiären Gründen in die Schweiz und arbeitete als Berater für Private-Equity-Investitionen in Schwellenländern, für institutionelle Investoren, Family Offices oder Non-Profit-Organisationen, bis ich 2013 als Portfoliomanager und Head of Ventures zu responsAbility kam, bevor ich den landwirtschaftlichen Eigenkapitalfonds 2017 gründete.

Der Lebensmittel-Eigenkapitalfonds

Laut Vyverman hat responsAbility zwei Anlageklassen, Private-Debt und Private-Equity, sowie drei Sektoren: finanzielle Inklusion, nachhaltige Lebensmittelversorgung und Klimafinanzierung. „Ich verwalte den ‚responsAbility Agriculture Fund I‘, bei dem es sich in etwa um einen Private-Equity-Fonds für eine nachhaltige Lebensmittelversorgung handelt. Unsere Strategie besteht darin, Wachstumskapital einzusetzen, wobei wir uns auf die Erzielung marktbasierter Renditen, die Umsetzung der ESG-Kriterien und den Impact im Zusammenhang mit den Zielen der UN für nachhaltige Entwicklung (UN SDGs) konzentrieren.“

„Der Fonds verfügt über 67,5 Millionen USD an bereitgestelltem Kapital und ist seit November letzten Jahres, zwei Jahre nach seiner Auflage, vollständig investiert. Wir sind derzeit dabei, den responsAbility Agriculture Fund II einzurichten, der sich auf Asien konzentriert. Unser Schwerpunkt liegt auf dem Teil der Nahrungsmittelproduktion, sobald die Ernte die Felder verlässt. Die Landwirtschaft wird in dieser Phase mehr zu einer Industrie- oder Konsumgüteraktivität.“

Asien – Die grösste Chance in der Geschichte des Kapitalismus

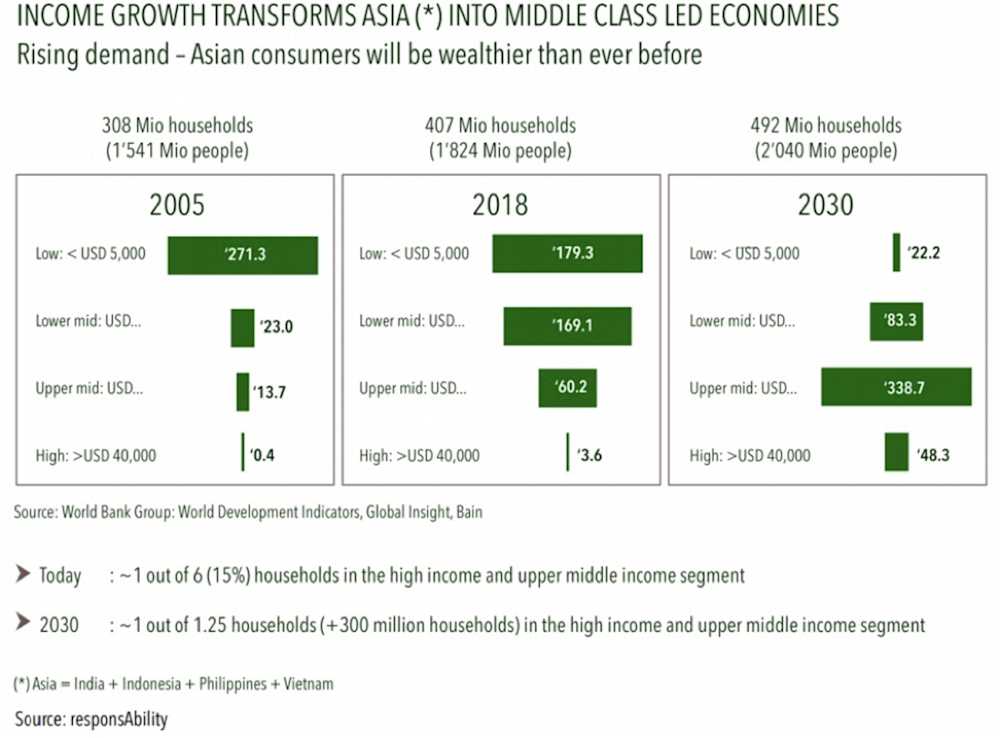

„Die Wachstumschance Asiens wird durch den Aufstieg der asiatischen Verbraucher- und Mittelschicht vorangetrieben, die laut McKinsey die größte Anlagechance in der Geschichte des Kapitalismus darstellt“, so Vyverman. „Gemäss den Daten von 2005 hatten 88 % der Haushalte in den vier bevölkerungsreichsten Ländern Asiens (ohne China) – Indien, Indonesien, Vietnam und die Philippinen – ein Einkommen von weniger als 5.000 US-Dollar, dem Schwellenwert für niedriges Einkommen laut der Weltbank. Bis 2018 ging der Anteil der Haushalte mit niedrigem Einkommen auf 42 % zurück, während das untere und obere mittlere Einkommen auf 56 % anstieg.“

„Prognosen zufolge wird der Anteil der unteren oder oberen Einkommensmittelschicht bis 2030 auf 95% ansteigen. Die obere Mittelschicht mit einem Einkommen über 10.000 US-Dollar wird 78 % der Bevölkerung ausmachen. In zehn Jahren wird die Region einen äusserst grossen Bevölkerungsanteil mit mittlerem Einkommen haben.“

Dieses Bevölkerungswachstum wird zusammen mit der Urbanisierung und den demographischen Trends einen erheblichen Nachfragedruck auf die Lebensmittelindustrie erzeugen. „Dies wird zu einem enormen Anstieg des Nahrungsmittelkonsums führen. Die Bevölkerung wird ebenfalls urbaner werden, nicht nur in großen Ballungsgebieten mit 10 Millionen Einwohnern oder mehr, sondern auch in kleineren Städten mit 500.000 und 200.000 Einwohnern. Auch die Demographie wird sich ändern. Im Jahr 2030 wird das Durchschnittsalter in dieser Region bei 30 Jahren liegen. Menschen im erwerbsfähigen Alter werden die dominierende Gruppe darstellen. Die asiatischen Millennials sind bereits gebildeter und verfügen über ein höheres Einkommen, was dazu führt, dass sie anspruchsvollere und vielfältigere Essgewohnheiten haben und mehr auf Lebensmittelsicherheit, Gesundheit und Nachhaltigkeit achten – Trends, die sich wahrscheinlich festigen werden.“

Chancen auf der Angebotsseite

Während die wirtschaftliche Entwicklung, die Urbanisierung und das Bevölkerungswachstum wahrscheinlich die Nachfrage nach landwirtschaftlichen Gütern erhöhen werden, möchte Vyverman auf die gegenwärtige Struktur der Agrarindustrie der Region hinweisen, um Chancen im Bereich von Impact-Investments aufzuzeigen. „Die Angebotsseite in Asien ist eine Geschichte von Kleinbauern, die im Durchschnitt über 55 Jahre alt sind, in der Regel weniger als zwei Hektar Anbaufläche haben, ungebildet sind und wenig Technologie einsetzen.

Auch der Nachproduktions- und Dienstleistungsbereich der Agrarindustrie in der Region ist ineffizient, erklärt Vyverman. „Während sich in Europa und in den USA der grösste Teil der Lebensmittelverschwendung beim Verbrauch vollzieht, indem viele Lebensmittel von Einzelhändlern und Verbrauchern weggeworfen werden, findet die Verschwendung in Asien vorwiegend entlang der Lieferkette und der Verarbeitung statt, während die Produkte von den Bauernhöfen zu den Verbrauchern gelangen.“ Vyverman hebt zwei Hauptprobleme hervor.

„Strukturell waren die Märkte in der Vergangenheit unorganisiert und ineffizient und durch zahlreiche Zwischenhändler gekennzeichnet, die dem Produkt keinen Mehrwert verschaffen, sondern erhebliche Aufschläge auf die Preise vornehmen.“

Logistisch gesehen führt der unsachgemässe Transport von Lebensmitteln zu Verschwendung. „Auf dem Weg zum Markt werden die Produkte oft einfach ohne jegliche Hilfsmittel in einen Lastwagen geworfen. Die Erzeugnisse werden einfach nur aufgehäuft. Verderbliche Waren, wie Obst, können beschädigt werden. Bei weichen Früchten wie Bananen verderben etwa 15 % der Produkte fast automatisch, da es keine Kisten zum Schutz während des Transports gibt“, so Vyverman. Auch die Kühllagerung ist ein Problem. „In Indien sinkt der Preis von Äpfeln zum Zeitpunkt der Ernte erheblich, weil es zu wenige Kühllager gibt, um die Ware zu lagern, und was nicht verkauft wird, geht in den Abfall. In Europa können wir die jährliche Versorgung mit Äpfeln zeitlich ausweiten, weil das Obst unter kontrollierten Temperaturen gelagert werden und schrittweise über einen Zeitraum von bis zu zwölf Monaten auf den Markt gebracht werden kann.“

Fallstudie – Suminter Agrex

„Als Investor ist dieses Szenario ein fruchtbarer Boden für die Einführung effizienter Lieferketten, Methoden und Technologien, die die Effizienz und Transparenz verbessern können“, erklärt Vyverman. „Der Verbraucher profitiert von frischen Produkten zu niedrigeren Preisen, ohne dass den Produzenten notwendigerweise Nachteile entstehen. Die Armut sinkt und die Steuereinnahmen steigen. Es ist eine Win-Win-Situation.“

Als Beispiel führt Vyverman die Investition an, die der responsAbility Agriculture Fund I in Suminter Agrex, einem Unternehmen für das Management der Lieferkette in der Landwirtschaft, getätigt hat. „Das Unternehmen verkauft zu 100 % zertifizierte, rein natürliche, nicht gentechnisch veränderte, biologische Produkte. Es arbeitet mit über 60.000 Landwirten zusammen, die über 100.000 Hektar ohne den Einsatz schädlicher Chemikalien bewirtschaften und qualitativ hochwertige Nahrungsmittel liefern. Das Unternehmen ist in Südasien, Afrika und Südostasien tätig.

Der Kernpunkt ihres Produkts ist die Qualitätssicherung und Zertifizierung, so Vyverman. „Die Produkte dieses Anbieters sind als biologisch zertifiziert. Zur Gewährleistung dieses Qualitätsniveaus schickt das Unternehmen Agronomen zu den Landwirten, um ihnen beizubringen, wie diese Produkte angebaut werden. Der Prozess der Bio-Zertifizierung ist kompliziert und beinhaltet die Probenahme und Prüfung jeder Lieferung an die Kunden. Das Unternehmen nutzt ein deutsches Labor für diese Tests, um die Bio-Zertifizierung seiner Produkte nutzen zu können.“

„Diese Art der Qualitätskontrolle erfordert eine sehr sorgfältige und transparente Beschaffung und eine viel engere Beziehung zu den Primärproduzenten“, erklärt er. „Das Unternehmen arbeitet direkt mit den Bauern zusammen und besitzt lokale Verarbeitungsanlagen. Diese engere Beziehung ermöglicht es Suminter auch, einen Teil der Aufschläge weiterzugeben, die die Verbraucher für die Waren bezahlen.“

Laut Vyverman verzeichnet das Unternehmen enorme Erfolge und ein unglaubliches Wachstum. „Suminter hat wie das gesamte Portfolio gute Performance gezeigt. Die finanzielle Rendite des Fund I übertrifft das obere Viertel der europäischen und US-amerikanischen Private-Equity- und Venture-Capital-Gesellschaften sowie der öffentlichen Märkte. Und selbst während der COVID-19-Pandemie wachsen alle unsere Portfolio-Unternehmen weiterhin um mindestens 50 %, was die Resilienz der Unternehmen und des Sektors im weiteren Sinne beweist.“

Einen Impact erzielen – Einfachheit, Leistung, Konditionalität und Transparenz

Bei der Erörterung des Impacts möchte Vyverman auf komplexe Terminologie verzichten. „Klarheit und Einfachheit sind von größter Wichtigkeit. Die Performance unserer Anlagen muss für die Kunden eines Pensionsfonds nachvollziehbar sein. Sie muss klar sein. Wenn wir weiterhin sehen wollen, dass Geld in Impact-Investments fliesst, sei es von institutionellen oder privaten Investoren, sollten wir die Dinge nicht erschweren.“

Auf der Makroebene liegt der Schwerpunkt der Impact-Investments auf der Bekämpfung von Armut (SDG 1 und 2), auf Klimafragen (SDG 12 und SDG 13) und auf der wirtschaftlichen Entwicklung (SDG 1, SDG 6 und SDG 11). "Armut ist mit ländlichen Kleinbauern verbunden. Der Klimaschutz ist mit einer besseren Nutzung der Ressourcen in der Landwirtschaft verbunden. Die wirtschaftliche Entwicklung ist mit der Schaffung von Arbeitsplätzen, Wertschöpfung und gezahlten Steuern verbunden. Die Impact-Messung konzentriert sich auf bestimmte spezifische KPIs, wie z. B. die Anzahl der erreichten Landwirte, Hektar Ackerland, die auf nachhaltige Weise landwirtschaftlich bewirtschaftet werden, die Produktion von Fabriken usw.“, ergänzt Vyverman. „Wir messen diese KPIs zum Zeitpunkt der Investition und projizieren sie in die Zukunft, so wie wir es am Ende der Haltedauer tun würden. Während der gesamten Haltedauer berichten wir über diese KPIs. Auf der ESG-Ebene wollen wir, dass unsere Unternehmen auf der Ebene internationaler Best Practices auf der Grundlage von Weltbankdefinitionen arbeiten. Zum Zeitpunkt der Investition geben wir den Unternehmen eine Bewertung hinsichtlich der Ausrichtung ihrer Betriebspolitik auf diese ESG-Themen, und während der gesamten Haltedauer arbeiten wir mit ihnen zusammen, um diese Bewertung zu verbessern.“

Zum Thema Governance-Risiken zeigte sich Vyverman optimistisch. „Es muss zur Kenntnis genommen werden, dass es in jedem Land Korruption gibt, und historisch gesehen ist sie in den Entwicklungsländern höher. Allerdings haben dieser Länder in Bezug auf die Geschäftsfreundlichkeit und Korruption im Laufe der Jahre erhebliche Fortschritte gemacht.“ Außerdem geht es hierbei nicht nur darum, etwas abzunicken. Transparenz ist wichtig. „Für uns ist die Ethik des Unternehmers, in die wir investieren, von zentraler Bedeutung, und dazu bedarf es eines sehr gründlichen Due-Diligence-Prozesses, einschließlich einer forensischen Due Diligence der Eigentümer und der Geschäftsleitung. Es gibt keine Toleranz für Korruption in den Unternehmen des Fonds. Die Menschen, die diese Unternehmen leiten, müssen unsere Werte teilen.“

Der Artikel wurde ursprünglich hier veröffentlicht: https://nordsip.com/2020/11/13/tackling-sustainable-food-investments-in-asia/