Anstreben einer dreifachen Bilanz: finanzielle, ökologische und soziale Erträge

Was ist Impact Investing?

Impact Investing (wirkungsorientiertes Investieren) verbindet finanzielle Rendite mit positiver sozialer oder ökologischer Wirkung. Wirkung kann als Zugang zu Produkten und Dienstleistungen oder als wirtschaftliche Chancen für ausgegrenzte Gruppen quantifiziert werden. Dazu zählen beispielsweise erschwingliche Hypotheken für arme Familien oder Arbeitsplätze für Frauen in ländlichen Gebieten. Wirkung auf die Umwelt lässt sich am Volumen eingesparter CO2-Emissionen gemessen. Im Jahr 2020 schätzt das Global Impact Investing Network (GIIN) die Grösse dieses Marktes auf USD 715 Milliarden.

Mit Blick auf die Investitionstrends des Jahres 2020 hat ein aufstrebender Impact-Fondsmanager festgehalten, dass institutionelle Investoren im vergangenen Jahr weltweit USD 288 Milliarden in nachhaltige Anlagen investiert haben.

"Ich glaube, dass dies der Beginn eines langen, aber sich schnell beschleunigenden Wandels ist - eines Wandels, der sich über viele Jahre entfalten und die Preise von Vermögenswerten jeglicher Art neu gestalten wird. Wir wissen, dass das Klimarisiko Anlagerisiko ist. Aber der Klimawandel stellt auch eine historische Investmentchance dar." - Larry Fink, damaliger CEO des weltweit grössten Vermögensverwalters Blackrock, der USD 8,7 Billionen an Kundengelder verwaltet.

Wenn IRR auf Impact trifft

Grundlage des Investierens ist das Verhältnis zwischen Risiko und der erwarteten Rendite, oder dem internen Zinssatz (Internal Rate of Return, IRR). Das heisst, um eine höhere Rendite zu erzielen, muss man im Allgemeinen Anlagen mit einem höheren Risiko halten. Risiko - einfach gesagt, die Wahrscheinlichkeit, Geld zu verlieren - wird als Volatilität (siehe Bitcoin) oder Illiquidität - bei Wagniskapital (Venture Capital) oder Immobilien gesehen. Wirkungsorientierte-Investoren hingegen sehen Risiko und Rendite aus einem breiteren Blickwinkel. Nicht nur die finanzielle Rendite ist wichtig. Rendite kann vielmehr auch quantifizierbare Ergebnisse wie eingespartes CO2, neu geschaffene Arbeitsplätze oder finanzierte kostengünstige Häuser beinhalten. Risiko kann die Berücksichtigung von Auswirkungen zweiter oder dritter Ordnung erfordern, die Investitionsentscheide verursachen: Könnte die Kreditvergabe an finanziell ausgegrenzte Haushalte heute zu einer Überschuldungskrise ein Jahrzehnt später führen? Verfügt das Krankenhaus auf dem Land, das Hunderte von lokalen Arbeitsplätzen schafft, über die Expertise, biologische Abfälle sicher zu entsorgen.

Der Kern von wirkungsorientiertem Investieren liegt in der Überzeugung, dass Märkte - bei angemessener Regulierung - substanzielle positive Ergebnisse liefern können; dass Sozialunternehmen ihre Gewinne reinvestieren, um zu expandieren und eine bessere betriebliche Effizienz zu erreichen; dass Investoren in diese profitablen Unternehmen investieren wollen und so einen positiven Kreislauf aus Investitionen und Wirkung in Gang setzen. Auf diesem Weg werden Arbeitsplätze geschaffen, und Staaten nehmen Steuern ein.

So sollte dies eigentlich funktionieren, aber gelegentlich können Gewinnabsicht und Zweck (Purpose) in Konflikt geraten.

Aufstieg, Fall - und Wiederaufstieg des indischen Mikrofinanzwesens

Pionierarbeit haben Institutionen wie die Grameen Bank und SEWA in den 1970er Jahren geleistet. Mikrokredite oder Mikrofinanzierungen sind eine Form der besicherungsfreien Kreditvergabe an arme Haushalte, die aus wirtschaftlichen oder sozialen Gründen keinen Zugang zu Finanzdienstleistungen haben. In den frühen 2000er Jahren wandelten sich mehrere indische Mikrofinanzinstitutionen (MFIs) in Unternehmen um und wurden zu den ersten Investitionen der ersten Impact-Investoren. MFIs wuchsen exponentiell, da kein Mangel an Kapital mehr herrschte, und SKS war die erste MFI, die 2010 an der indischen Börse kotiert wurde. Für Investoren war dies damals die perfekte Anlageklasse - nicht nur mit hoher Wirkung und renditestark, sondern auch unempfindlich gegen die Verwerfungen der Subprime-Krise, den Kollaps der Investmentbank Lehman Brothers oder die Schuldenkrise Griechenlands, und zudem abgekoppelt von der Volatilität an den traditionellen Kapitalmärkten. Aber dann fiel alles auseinander.

Im Zuge von Berichten über Selbstmorde von Schuldnern im südindischen Bundesstaat Andhra Pradesh, wo die grössten MFIs ansässig waren, wurden MFIs des Wuchers beschuldigt. So wurde behauptet, dass MFIs Kreditnehmer in die Schuldenfalle trieben, wobei einige arme Haushalte bis zu 7-8 Kredite aufnahmen. Der Börsengang des Mikrofinanzierers SKS wurde als weiterer Beweis für Geschäftemacherei angesehen. Im Oktober 2010 verabschiedete Andhra Pradesh ein neues Gesetz, das den Sektor praktisch über Nacht verbot. Die Bedienung der Kredite stürzte von über 99% auf 0% ab. Investoren verloren Geld und Tausende von Arbeitsplätzen in der Landwirtschaft wurden vernichtet.

Das Eintritt von privatem Kapital hatte zweifellos dazu beigetragen, dass die MFIs expandieren konnten, aber dieses von Investoren gesteuerte Streben nach Wachstum und Gewinn war zumindest teilweise für die Krise verantwortlich. Für mich war es eine Art Déjà-vu: Mein erster (kurzlebiger) Job war die Strukturierung von Mortgage-backed Securities also hypothekenbesicherter Wertpapiere in London gewesen. In meinem zweiten Job bei einer MFI im indischen Hyderabad, am anderen Ende der Welt also, spielte sich nun eine ähnliche Geschichte ab, auch wenn der Kontext und die Details anders waren.

Aber die indische Mikrofinanzindustrie erlebte danach eine Wiederauferstehung, die sowohl für die indischen Kreditnehmer als auch für die MFIs positiv war: Mikrofinanz wurde nun auf einem Fundament von Kundenschutz, Risikomanagement, Transparenz und einer zweckmässigeren Regulierung aufgebaut, die durch bessere Technologie möglich wurde. Vorschriften beschränken nun die Anzahl der Kredite, die ein MFI an einen Haushalt vergeben kann, aber es gibt auch ein Kreditbüro, das es einem MFI ermöglicht, den Verschuldungsgrad des Kreditnehmers sofort zu überprüfen. Impact-Investoren stellen weiterhin Risikokapital zur Verfügung, verlangen jetzt aber auch von MFIs, dass sie Sicherheitsvorkehrungen wie Kundenschutz und ESG-Richtlinien umsetzen, auch wenn dies nicht gesetzlich vorgeschrieben ist. Einige der weltweit bekanntesten institutionellen Anleger sind mittlerweile begeisterte Investoren in diesem Sektor.

Die Zukunft des Impact Investing

Dass Mikrofinanz sich durchgesetzt hat, verschafft zig Millionen Haushalten auf der ganzen Welt Zugang zu Finanzdienstleistungen. Aber es hat Jahrzehnte und einige Fehltritte gebraucht, um dies zu erreichen. Mikrofinanz kann einen nützlichen Rahmen dafür bieten, wie der Marktmechanismus genutzt werden kann, um den Ärmsten der Welt erschwingliche Gesundheitsversorgung, Trinkwasser oder saubere Energie zur Verfügung zu stellen. Ich bin überzeugt, dass die Zukunft des Impact Investings hier liegt.

Noch in den 1990er Jahren gab es an den Tankstellen in Indien getrennte Leitungen für bleihaltiges und bleifreies Benzin. Ab 2000 war dies nicht mehr erforderlich, da neue Vorschriften die landesweite Verwendung von bleifreiem Benzin vorschrieben. Wenn mein Kind alt genug ist, um Auto zu fahren, wird der Gedanke an fossile Brennstoffe beim Autofahren hoffentlich der Vergangenheit angehören. Impact Investing ist wie das bleifreie Benzin meiner Kindheit: Noch macht es nicht jeder, und es kostet ein bisschen mehr als die traditionelle Alternative. Aber es ist auch die Zukunft, und bevor wir uns versehen, könnte alles Investieren Impact Investing sein.

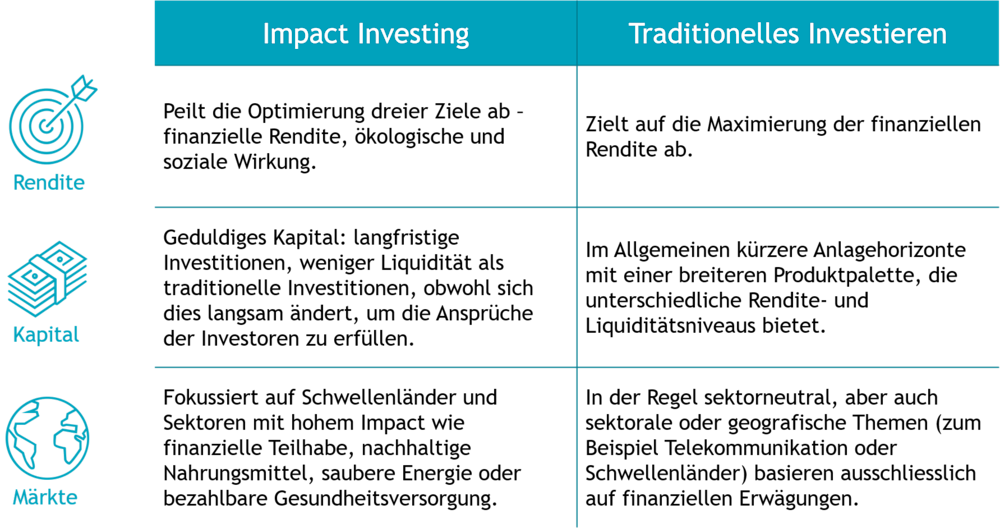

Die 3 wichtigsten Unterschiede zwischen Impact Investing und traditionellem Investieren

Sharad Venugopal

Sharad Venugopal ist Senior Investment Officer im Team Financial Inclusion Debt von responsAbility mit Sitz in Mumbai. Sein Fokus liegt auf Fremdkapitalfinanzierungen. Sharads beruflicher Erfahrungsbereich umfasst neben Impact Investing die Felder Kapitalmärkte sowie Mikro- und KMU-Finanzierungen. Sharad ist CFA Charterholder und hat einen M.Sc. in Wirtschaftswissenschaften der Warwick University.