Nachhaltiges Investieren

Blended Finance für mehr Nachhaltigkeit im Portfolio

Stephanie Bilo, bei responsAbility Chief Clients & Investment Solutions Officer, erklärt, warum Impact Investing mit Sicherheitsnetz institutionellen Investoren Zugang zu neuen Wachstumsmärkten eröffnet.

Das Thema Nachhaltigkeit ist eindeutig im Mainstream angelangt. Eine Folge davon ist die steigende Nachfrage nach Impact Investments – Anlagen, die nicht nur finanziell attraktiv sind, sondern aktiv auf eine positive Wirkung abzielen. Sie beziehen sich auf Themen, wie sie die Vereinten Nationen in den 17 Nachhaltigkeitszielen (SDGs) definiert haben, und bieten Anlegern Zugang zu neuen Anlagethemen, Wachstumsmärkten und Diversifikationsmöglichkeiten.

Der Beitrag ist am 14. März 2020 in leicht gekürzter Form in der redaktionellen Beilage «Institutionelles Anlegen» der Schweizer Wirtschaftszeitung Finanz und Wirtschaft erschienen.

Dr. Stephanie Bilo ist Chief Clients & Investment Solutions Officer und Mitglied der Geschäftsleitung von responsAbility Investments. Der Impact Asset Manager mit 17-jährigem Erfolgsausweis hat seit 2003 über seine Fonds über USD 10 Mrd. in Entwicklungs- und Schwellenländern investiert.

Bewährte lösungen – und neue initiativen

Wie oft bei aufkommenden Trends reagieren Investoren zunächst mit Vorsicht: Welche Produkte eignen sich für ihr Portfolio? Wie sind Risiko-Rendite-Profile der Anlagelösungen einzuschätzen? Klassische Impact Investments mit 20-jährigem Track Record sind Mikrofinanzanlagen. Sie zielen auf finanzielle Inklusion ab, den Zugang zu essentiellen Finanzdienstleistungen für die untersten Einkommenschichten – zumeist Frauen – in Schwellenländern, laut Weltbank eine Grundvoraussetzung für nachhaltige Entwicklung. Investierbar ist das Thema vor allem über relativ liquide Private-Debt-Fonds, die gut in Portfolios von Pensionskassen oder Versicherungen passen, da sie praktisch nicht mit klassischen oder alternativen Anlageklassen korrelieren.

Mikro- und KMU-Finanz für Ihr Portfolio ANLAGELÖSUNGEN

Neben dieser bewährten Anlagemöglichkeit mit einem recht konservativen Risiko-Rendite-Profil entstehen zunehmend neue Impact-Investing-Themen. Viele sind auf das Thema Klimawandel ausgerichtet und eröffnen unerschlossene Anlageuniversen. Ein interessantes Eintrittsticket für institutionelle Investoren zu diesen Themen sind Blended-Finance-Anlagelösungen.

WIE FUNKTIONIERT BLENDED FINANCE?

Blended Finance: Nicht-kommerzielle Anleger machen mit ihrem Risikokapital neue Impact-Investment-Themen auch für institutionelle Anleger investierbar

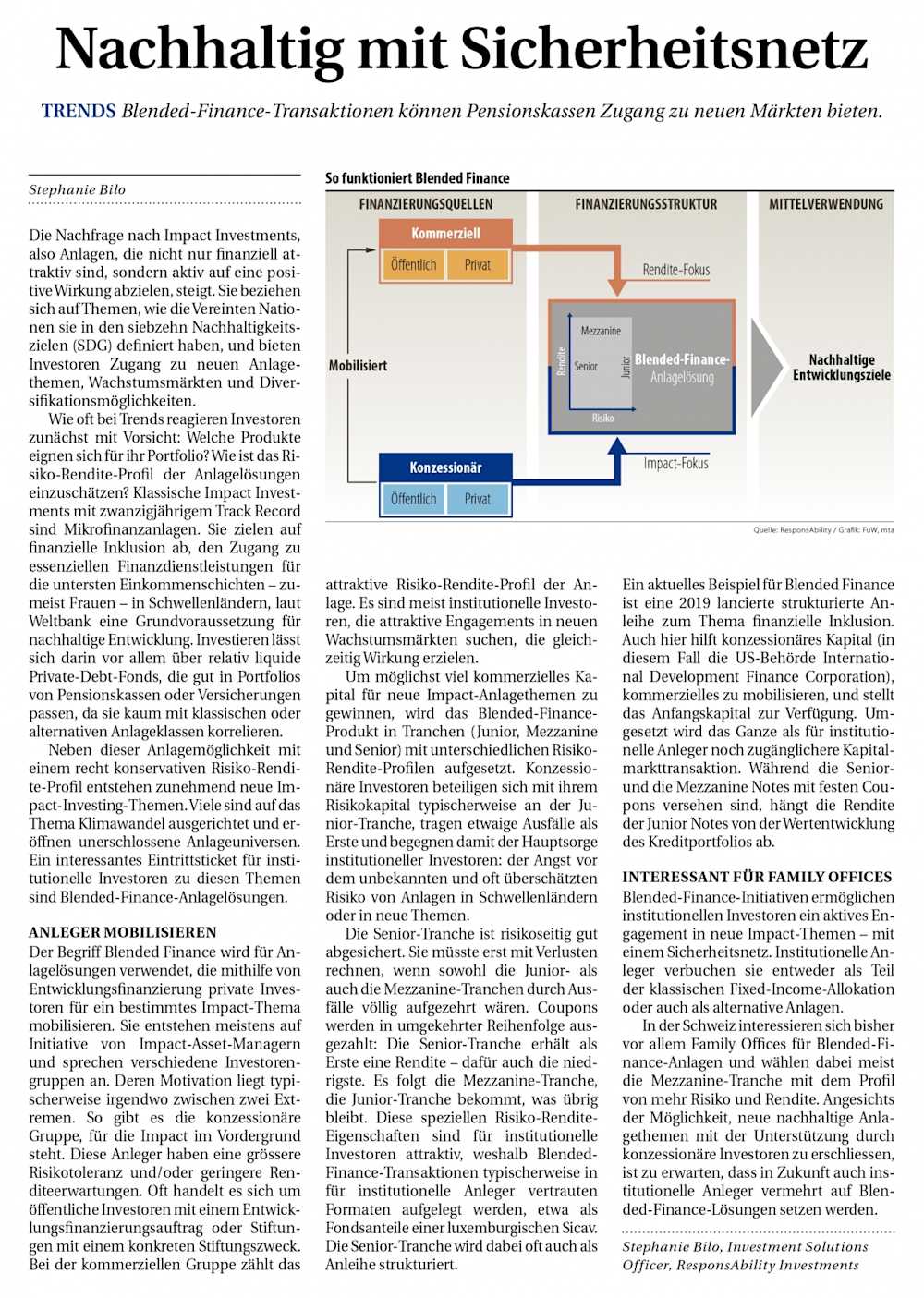

Der Begriff Blended Finance wird für Anlagelösungen verwendet, die mit Hilfe von Entwicklungsfinanzierung private Investoren für ein bestimmtes Impact-Thema mobilisieren. Sie entstehen etwa auf Initiative von Impact-Asset-Managern wie responsAbility und wollen verschiedene Investorengruppen für neue Anlagethemen gewinnen. Deren Motivation liegt typischerweise irgendwo zwischen zwei Extremen:

Konzessionär: Impact steht im Vordergrund, Investoren haben eine grössere Risikotoleranz und/oder geringere Renditeerwartungen. Oft handelt es sich um öffentliche Investoren mit einem Entwicklungsfinanzierungsauftrag oder Stiftungen mit einem konkreten Stiftungszweck.

Kommerziell: Hier zählt vor allem das attraktive Risiko-Rendite-Profil der Anlage. Zumeist institutionelle Investoren suchen attraktive Investitionen in neuen Wachstumsmärkten, die gleichzeitig Wirkung erzielen.

Um möglichst viel kommerzielles Kapital für neue Impact-Anlagethemen zu gewinnen, wird das Blended-Finance-Anlageprodukt in Tranchen (Junior, Mezzanine und Senior) mit unterschiedlichen Risiko-Rendite-Profilen aufgesetzt. Konzessionäre Investoren beteiligen sich mit ihrem Risikokapital typischerweise an der Junior-Tranche, tragen etwaige Ausfälle als erstes und begegnen damit der Hauptsorge institutioneller Investoren: der Angst vor dem unbekannten und oft stark überschätzten Risiko von Anlagen in Schwellenländern oder in neue Anlagethemen.

Die Senior-Tranche ist risikoseitig gut abgesichert: Sie müsste erst mit Verlusten rechnen, wenn sowohl die Junior- also auch die Mezzanine-Tranchen durch Ausfälle völlig aufgezehrt wären. Rendite bzw. Coupons werden in umgekehrter Reihenfolge ausgezahlt: Die Senior-Tranche erhält als erstes eine Rendite – dafür auch die niedrigste. Es folgt die Mezzanine-Tranche, die Junior-Tranche bekommt, was übrig bleibt. Diese speziellen Risiko-Rendite-Eigenschaften sind für institutionenelle Investoren attraktiv, weshalb Blended-Finance-Transaktionen typischerweise in für institutionelle Anleger vertrauten Formaten aufgelegt werden, etwa als Fondsanteile einer luxemburgischen SICAV. Die Senior-Tranche wird dabei oft auch als Anleihe strukturiert.

Unser Klimafonds mit 10-jährigem Track Record MEHR ZUM FONDS

Dass solche Blended-Finance-Modelle funktionieren, zeigt der zehnjährige Track-Record eines Klimafonds im responsAbility-Portfolio: 2009 auf Initiative der deutschen Regierung gegründet, zielt der Fonds auf die Bekämpfung des Klimawandels in Entwicklungsländern ab. Heute stammen 32% des Fondskapitals von kommerziellen Anlegern, die von 68% Risikoabsicherung durch konzessionäre Investoren profitieren.

«32% des Vermögens stammen von kommerziellen Anlegern, die von 68% Risikoabsicherung profitieren.»

Stephanie Bilo

Ein weiteres innovatives Beispiel ist eine von responsAbility 2019 lancierte strukturierte Anleihe zum Thema finanzielle Inklusion, die im Markt mit grossem Interesse augenommen wurde. Auch in dieser Struktur hilft konzessionäres Kapital, kommerzielles zu mobilisieren – die US-Behörde International Development Finance Corporation (früher: OPIC) stellt das erforderliche Anfangskapital zur Verfügung. Umgesetzt wird das Ganze als für institutionelle Anleger noch zugänglichere Kapitalmarkttransaktion. Während die Senior- und Mezzanine-Notes mit festen Coupons versehen sind, hängt die Rendite der Junior-Notes von der Wertentwicklung des Kreditportfolios ab.

Öffentliche partner als sicherheitsnetz

Blended-Finance-Initiativen wie die oben erwähnten ermöglichen institutionellen Investoren ein aktives Engagement in neue Impact-Themen – mit einem Sicherheitsnetz. Institutionelle Anleger verbuchen sie entweder als Teil der klassischen Fixed Income-Allokation oder auch als Alternative Anlagen. In der Schweiz interessieren sich bisher vor allem Family Offices für Blended-Finance-Anlagen und wählen dabei meist die Mezzanine-Tranche mit einem höheren Risiko-Rendite-Profil. Angesichts der Möglichkeit, neue nachhaltige Anlagethemen mit der Unterstützung durch konzessionäre Investoren zu erschliessen, ist jedoch zu erwarten, dass in Zukunft auch institutionelle Investoren vermehrt auf Blended-Finance-Lösungen setzen werden.